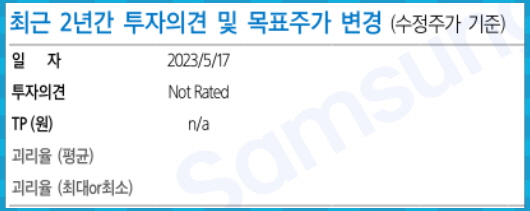

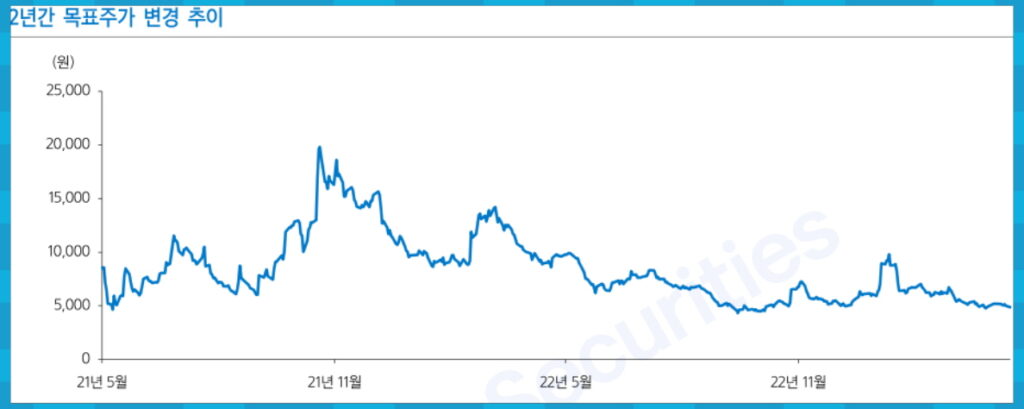

엔피 주가 전망

엔피(291230/Not Rated): 일감은 많아지고 있다

ㆍ 1분기 연결 매출액은 75% 늘었지만 외주 제작비 등 비용 부담 가중으로 영업손실 12.8억원을 기록해 적자 규모는 확대

ㆍ 본사 및 자회사가 영위하는 사업 특성상 상반기 대비 하반기 성과가 더 큰 계절성이 있어 분기가 지날수록 개선되는 흐름 전망

ㆍ 상저하고의 실적 그림 가능. 하반기 실적 회복에 대한 확인과 자회사들의 신사업의 성과 가시화 등이 필요

1Q23 실적 Review- 영업손실 확대

엔피는 광고 콘텐츠 기획, 제작 솔루션을 보유한 콘텐츠 크리에이티브 기업으로 브랜드 익스피리언스(Brand Experience, BE), XR(확장 현실) 콘텐츠 사업을 영위하고 있다.

1분기 연결 매출액은 98.3억원으로 전년 동기 대비 75.2% 증가했지만, 영업손실은 12.8억원(1Q22 -8.8억원)으로 적자 규모는 확대됐다.

전반적으로 신규로 수주한 프로젝트가 많이 증가해 외형 성장을 견인했으나 외주제작비가 66.9억원(+137.0% YoY), 주식보상비용 2억원, 지급수수료 3.5억원(으로 늘어나는 등 비용 부담이 가중돼 손실 규모는 커졌다.

사업 부문별 매출액은 오프라인 BE 51.2억원, 온라인 BE 6.5억원, XR 콘텐츠 8.4억원, 디지털 마케팅 3.2억원, 기타 0.5억원을 기록했다.

리오프닝 효과로 오프라인 BE (Brand Experience) 매출이 전년 동기 대비 649% 늘었다.

1분기를 저점으로 개선 흐름 전망

사업 특성상 1분기가 가장 비수기로 분기가 지날수록 매출 규모가 커지고 수익성도 개선되는 흐름이 가능하다.

통상적으로 대형 프로젝트는 상반기 대비 하반기가 많고, 기업들의 마케팅 예산도 하반기에 더 크게 집행되는 경향이 있다.

자회사들의 실적도 나아질 수 있다.

실감 콘텐츠 기획·제작 등을 하고 있는 ‘리얼피치(지분율 59.1%)는 XR, 미디어 영상 제작 등의 프로젝트를 공동으로 작업하면서 연간으로는 흑자 달성이 가능할 것이다.

디지털 마케팅 전문인 ‘펜타브리드(지분율 50.5%)’는 업황 영향 등으로 1분기는 다소 아쉬운 성과를 내놓았지만 사업적 계절성과 비용 통제 기조 감안 시 연간으로는 전년 대비 수익 호전 및 이익 개선이 나타날 수 있다.

하반기 실적 회복에 대한 확인 필요

매크로 상황과 엔피가 영위하고 있는 사업들을 고려할 때 1분기 실적은 다소 아쉽지만 상저하고의 실적 그림이 가능하다.

하반기 실적 회복에 대한 확인과 자회사들의 신사업의 성과 가시화 등이 필요하다.