신흥에스이씨 주가 전망

신흥에스이씨(243840/BUY): 부품의 지평선 너머로

ㆍ 1분기 리뷰: 매출 1,212억 원, 영업이익 68억 원으로 당사 추정치 하회

ㆍ 캐파증설 지속, 고객사 46파이 증설 기대감 유효.

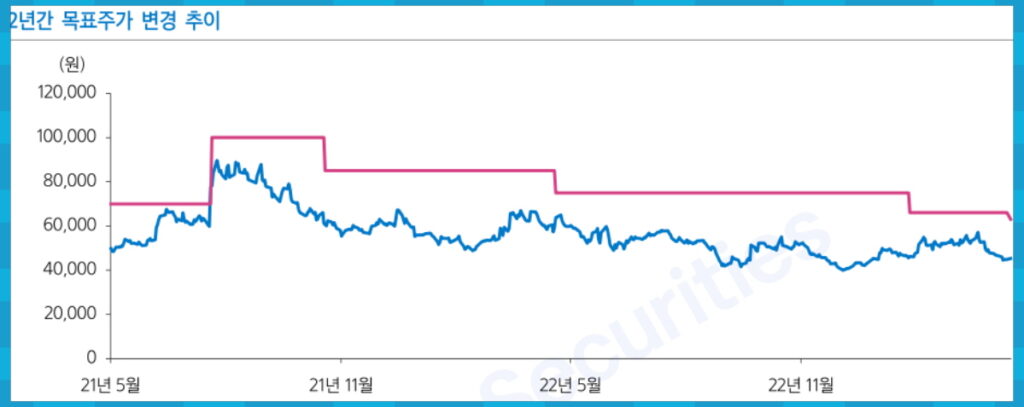

ㆍ 목표가 63,000원 소폭 하향, 투자의견 BUY 유지.

1분기 리뷰

1분기 실적은 매출 1,212억 원, 영업이익은 68억 원을 기록. 당사 예상치 하회.

주력 제품인 중대형 각형 캡 어셈블리 부문은 고객사의 EV 배터리 판매 증가에 따라 동기간 15% 성장률을 보인 반면, 소형 CID 부문은 고객사 전동공구 판매 부진 영향을 받으며 7.6% 증가에 그침.

영업이익률은 5.6%로 전년 동기의 4.9% 대비 개선되었으나 21년 연간 보여줬던 영업이익률(연평균 8.5%)에는 못 미침.

이는 유럽공장 전력비 부담과 인건비 부담 영향이 지속되고 있는 것으로 판단됨.

캐파 증설은 지속, 고객사 46파이 투자 기대감

헝가리 공장의 중대형 각형 어셈블리 캐파 지속 증설로 인해 성장성은 여전할 것으로 판단함.

다만 신규 설비의 수율 안정화까지 약 1개 분기 정도를 감안해 23년 연간 매출은 5,682억 원으로 기존 추정치 6,006억 원 대비 6% 낮춤.

영업이익 부문도 지난해부터 높아진 유럽 내 운전비 부담 증가를 감안해 436억 원으로 기존 추정 대비 11% 하향.

하지만 고객사의 순수 전기차향 배터리 믹스 개선 지속과 46파이 샘플 생산 시작으로 하반기 내 투자 확대 결정 시 주력 공급선으로서 긍정적 영향 기대.

목표가 63,000원 소폭 하향, 투자의견 BUY 유지

신규 목표가는 12개월 포워드 추정 EPS (3,349원)에 2차전지 소재 부품주 평균 46배를 적용하고, 여기에 부품주 할인과 단일 고객 리스크 할인율을 기존 50%에서 60%로 높여 산출.

고객사 판매 증가에 따른 회사 주력 사업부문의 안정적 성장과 이익 개선이 이뤄지고 있고, 소형 CID의 경우는 하반기 고객사의 46파이 투자 기대감이 주가에 긍정적으로 판단됨에 따라 BUY 투자의견 유지.