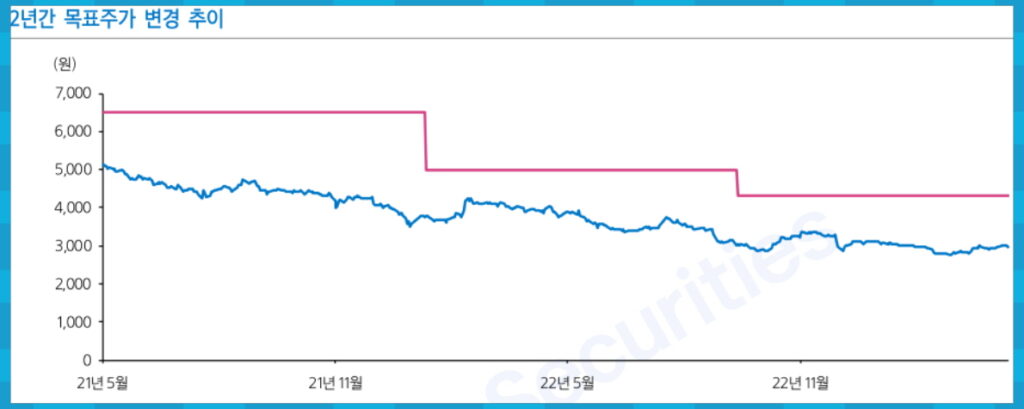

한국자산신탁 주가 전망

한국자산신탁(123890/BUY): 1Q review: 우량 신탁사로 경기 방어적임에도 PER 2.5배?

ㆍ 재산정된 충당금 기준으로 비손상 채권의 대손충당금 증가했으나 실제 높은 건전성

ㆍ PF 시장 위축으로 차입형신탁의 수요는 오히려 견고해짐, 가장 빨리 좋아질 player

비손상 채권에 대손충당금 반영

영업수익은 전년 대비 24% 증가한 반면 영업이익은 17% 감소.

이자율 상승과 신탁계정대 증가로 이자수익이 41% 증가하며 외형을 견인.

이자비용이 44% 증가했고 대손충당금을 109억원 계상한 것이 영업이익 부진의 이유.

한국자산신탁에서 65억원, 연결자회사인 한국자산캐피탈에서 44억원 적립됐으나 충당금 기준을 엄격하게 재산정함에 따른 것으로 대부분 비손상 채권에 대한 대손충당금.

한국자산신탁과 한국자산캐피탈이 투자 및 관리한 물류센터의 매각이 실현되며 영업수익과 순이익에 기여함. 이는 2022년부터 꾸준히 발생한 것으로 일회성 요인보다 본업의 일부로 인식되어야 할 것

우수한 건전성 관리

1분기 수주는 203억원으로 전년의 절반 수준.

부동산 경기를 고려해 리스크 관리 강화 기조가 반영된 결과. 하반기 수주가 늘지 않으면 2024년 하반기부터 영업수익이 감소할 가능성이 높지만 건전성 관리가 더 중요한 시점으로 판단.

PF 시장 부진으로 신탁사/여전사/저축은행 등 대주 리스크에 관심이 증폭된 상황이나 한국자산신탁과 연결자회사 한국자산캐피탈 모두 우수한 건전성을 보임.

한국자산신탁은 ① 최근 부실화 사례가 나타난 책임준공형 관리형신탁 수주가 미미하고, ② 신탁계정대 회수는 원활하며, ③ 한국자산캐피탈의 연체율(1개월 이상)은 2021년부터 0.01%를 유지하고 있다는 점이 근거

살아남는 player에 대한 가치 부여 필요

PF 위축이 장기화되며 오히려 차입형신탁의 수요가 꾸준해진 상황.

단, 이는 우량 신탁사에게만 집중될 수혜. 높은 건전성과 사업 다각화에도 2023F PER은 2.5배.

금리가 안정되고 있고, 각종 청약시장 지원책으로 시장 침체가 장기화될 가능성이 낮다는 점 고려 시 현시점 우선적 접근이 가능한 부동산 player로 판단됨