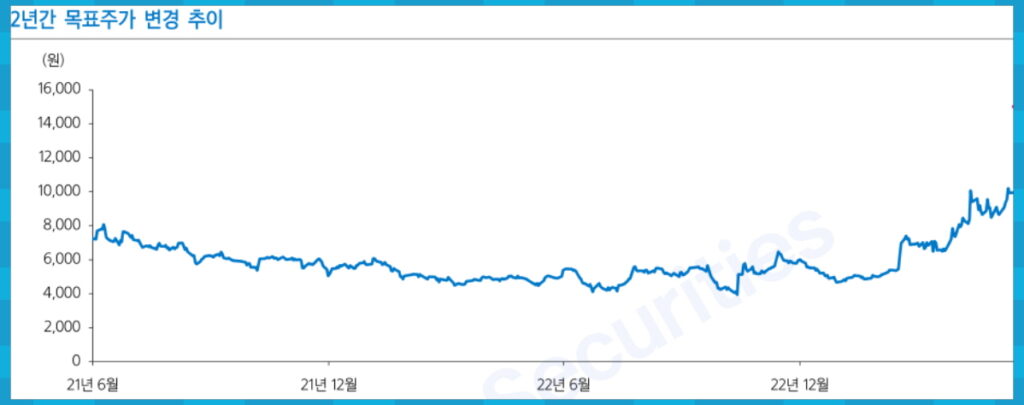

성우하이텍 주가 전망

성우하이텍(015750/BUY): 중국 시대가 저물고, 북미 시대가 열린다

ㆍ 1) 중국, 러시아 법인은 대부분 손상차손 처리로 리스크 완화, 북미와 인도 시장의 성장 예상, 2) 배터리 시스템 관련 신규 아이템 수주, 3) 매출처 다변화 모멘텀 보유

ㆍ 차체 소재 기술을 기반으로 배터리 케이스 사업 진출 및 현대차그룹 2차종과 GM 수주. 향후 BSA, Cell-to-Body 프레임과 수소 탱크 사업 진출 예상.

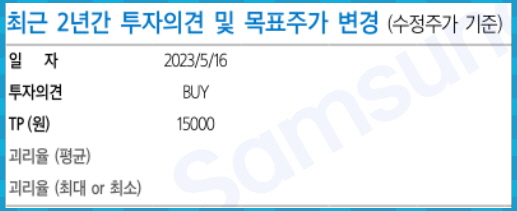

ㆍ 2023년~2024년 평균 EPS 기준, Target P/E 7.2배 적용. 목표주가 15,000원 및 ‘BUY’ 의견으로 커버리지 개시

목표주가 15,000원으로 ‘BUY’ 의견

Target P/E 7.2배는 화신(Target P/E 6.5배) 대비 10% Valuation 프리미엄 부여.

대물 부품사인 점은 동일하지만, 1) 화신 대비 매출액 규모가 2배, 2) 신규 아이템 확장 가능성, 3) 매출처 다변화 모멘텀이 먼저 시작되었기 때문.

성우하이텍 개요

범퍼 레일, 사이드 멤버, 차체 바닥, 외부 패널 등 차체 부품사. 현대차/기아향 매출 의존도 90%. 중국, 인도, 유럽, 멕시코, 러시아에 동반 진출.

ㆍ 차체는 대물 부품: 크기가 크고, 무거운 부품으로 완성차 공장 인근에 위치. 철강과 알루미늄을 주 소재로 하며, 프레스, 용접, 경량화가 주요 기술. 경량화 소재 비중 증가로, 주조 및 레이저 용접 기술 필요. 현재 자동차에 철판 사용 비중은 70%까지 하락하였고, 알루미늄, 탄소 섬유, 유리 섬유 등이 복합적으로 적용. 초기 설비 투자 부담이 높은 부품으로, 완성차의 가동률에 따라 수익성 변동폭이 큼. 평균 OPM 5~6% 수준.

ㆍ 해외 공장은 유럽 시장이 주력: 현대차/기아와 중국, 인도, 유럽, 멕시코, 러시아에 동반 진출. 유럽 매출 비중이 28%로, 한국(45%) 다음으로 높음. 미국 시장에는 초기에 동반 진출하지 않았고, 기아와 함께 멕시코에 진출. GM 전기차 차체 및 배터리 케이스 Cross Brace 수주로 2021년 4월 테네시 공장에 223억원 투자 공시.

ㆍ 매출처 다변화 노력: 현대차/기아향 매출 의존도 90%. 유럽에서는 독일 공장(WMU Bavaria)를 통해 BMW에 납품 중으로, 2022년 매출 1,450억원(유럽 매출의 11% 비중) 및 순이익 13억원 기록. 그 외 VW과 Volvo에 납품 중. GM의 전기차 차체 및 배터리 케이스 수주로 미국 테네시 공장 투자. 멕시코 시장에 진출해 있어, 전기차 시대를 맞아 매출처 다변화 기회 확대 예상.