신세계 주가 전망

신세계(004170/BUY): 면세점 업체로 봐주세요

ㆍ 1Q23 매출액은 1.56조원 (-11.5% y-y; 이하 y-y), 영업이익은 1,524억원 (-7%) 달성. 영업이익이 시장 컨센서스에 부합하며 보수적이었던 당사 전망치 상회.

ㆍ 내수 소비 둔화를 반영하듯 백화점을 비롯해 여유소비재 취급 계열사들의 실적 모멘텀은 약하였으나, 외국인 소비에 의존하는 면세점과 호텔 실적이 호조를 보임.

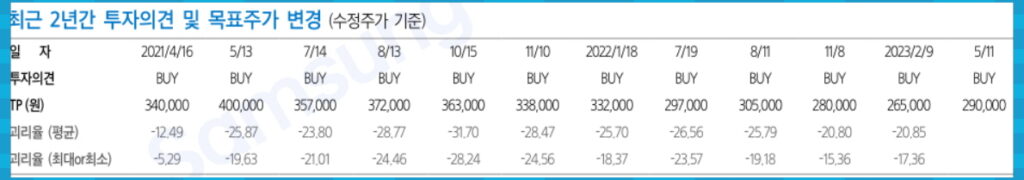

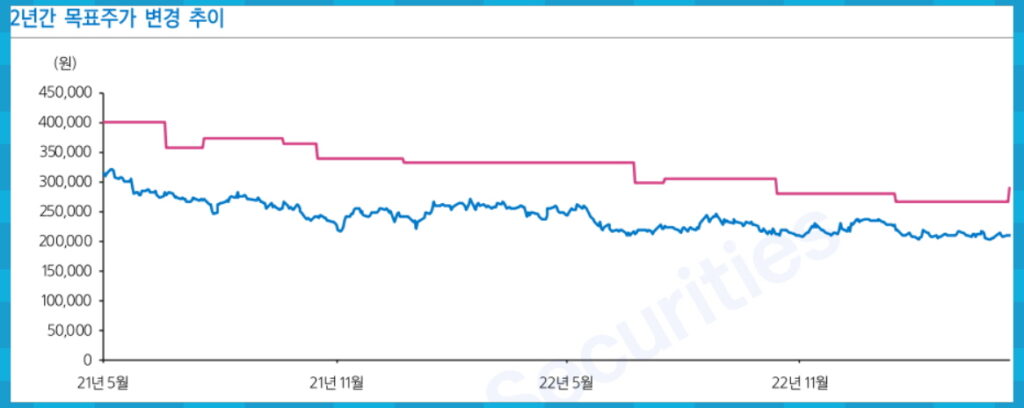

ㆍ 면세점 이익전망 상향조정으로 목표주가를 29만원으로 9% 상향 조정. 2Q23까진 실적 모멘텀 약할 전망이나 저평가 매력과 2H23 면세점 견인의 빠른 실적 반등 기대.

1Q23 reviewㅡ면세점 실적 서프라이즈

매출액 1.56조원 (-11.5%), 영업이익 1,524억원 (-7%), 영업이익률 9.7% (+0.4%pts) 기록. 코로나 팬데믹 기간 승승장구하던 백화점 및 여유소비재 취급 계열사의 실적 모멘텀이 4Q22부터 약화되기 시작해, 1Q23 들어 그 추세가 더욱 선명해짐. 하지만 면세점과 호텔에서 기대 이상의 실적이 확인되며 연결 실적 부진의 시간은 그리 오래 가지 않을 것이란 희망이 확인됐다는데 큰 의미를 둘 수 있을 것.

ㆍ 백화점: 총매출액 1.67조원 (+4%), 순매출액 6,209억원 (+6%), 영업이익 1,103억원 (-9%), 영업이익률 17.8% (-3.0%pts) 기록. 두 개 분기 연속 매출액 성장세가 둔화되고 있는 가운데 인플레이션으로 인건비를 비롯한 대부분의 비용이 증가하며 수익성 악화. 적어도 2Q23까진 이러한 추세 유지 내지는 심화 전망. 4월달 총매출액 2% y-y 역신장.

ㆍ 면세점: 매출액 5,112억원 (-34%), 영업이익 243억원 (흑자전환), 영업이익률 4.8% (+5.1%pts) 달성. B2B 매출이 크게 하락하였으나 송객수수료율을 5%pts y-y 가량 인하하는데 성공한데다 수익성 높은 B2C 매출이 빠르게 증가하며 기대 이상의 영업이익 달성. 비록 118억원은 일회성 이익이나 이는 이미 시장에 알려졌던 사실인 만큼, 일회성 이익의 존재가 1Q23 실적을 평가절하할 이유는 되지 못함 (2022년 면세점 특허수수료 50% 감면 혜택 적용이 2023년 초 결정되며 비용 환입 발생). 참고로 매출액이 30% 이상 급락한 이유는 회계 변경 때문이며 (기존 판관비로 분류되었던 송객수수료가 매출차감으로 변경), 판매액은 10% 가량 감소한 것으로 추정됨.