쿠팡 주가 전망

쿠팡(CPNG US): 번번히 기대를 뛰어넘는다

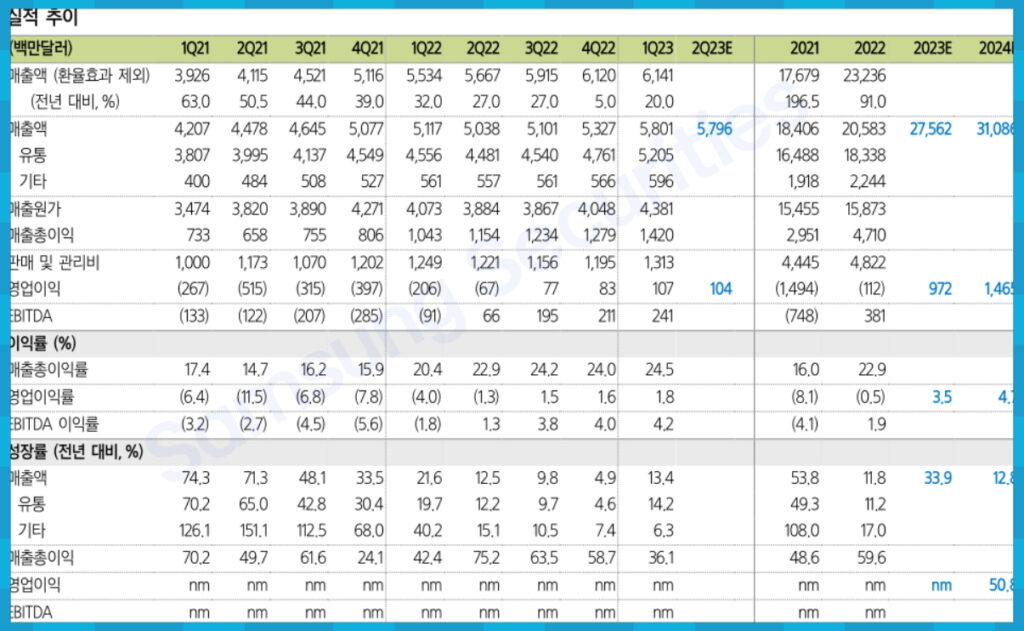

ㆍ 미국시간 9일 장 종료 후 1Q 실적 발표. 매출액 58.0억 달러 (+13% y-y), 영업이익 1.07억 달러 (흑전). 매출액과 영업이익이 블룸버그 컨센서스를 각각 3%, 22% 상회.

ㆍ 환율 효과 배제 시, 매출액 20% y-y 성장. 내수가 동기간 4% 성장하는데 그쳤음에도 불구, 동사는 고객 수와 객단가 모두 증가하며 매출액 고성장.

ㆍ 유통업종 내 동사 점유율 확대 여력은 여전히 높은 상황. 2023년 본격화된 풀필먼트서비스(FLC)와 새로운 멤버십 정책이 이를 가능케 할 것.

1Q23 reviewㅡ유출되는 고객 없이 꾸준히 들어온다

매출액 58.0억달러 (+13% y-y; 이하 y-y), 영업이익 1.07억달러 (흑전, +3.13억달러 y-y). EBITDA 2.41억달러, 이익률 4.2%.

ㆍ 환율효과 배제한 매출액은 +20% y-y. 한국의 1Q23 소매 시장 성장률이 4%임을 감안 시, 동사의 빠른 시장 지배력 확대세는 지속되고 있음을 확인.

ㆍ 활성 고객 수는 1,901만 명으로 5% y-y 증가하였으며, (환율효과 배제) 객단가는 8% y-y 상승. 쿠팡이츠 활성고객 감소 효과를 제외한 일반 유통 활성 고객수는 5% y-y 증가. 활성 고객 객단가 305달러로 상승된 배경으로 멤버십 내의 쿠팡이츠 10% 할인 혜택을 포함시킨 것에 주목. 회사가 밝인 쿠팡이츠를 이용하지 않는 멤버십 고객 대비 쿠팡이츠를 이용하는 멤버십 고객이 2배 가량의 높은 인당 지출 추이를 감안했을 때, 회사 측의 객단가는 더욱 상승할 수 있을 것. 뿐만 아니라 활성 고객 수 유입이 지속되며 lock-in 효과를 재고할 수 있을 것으로 추정.

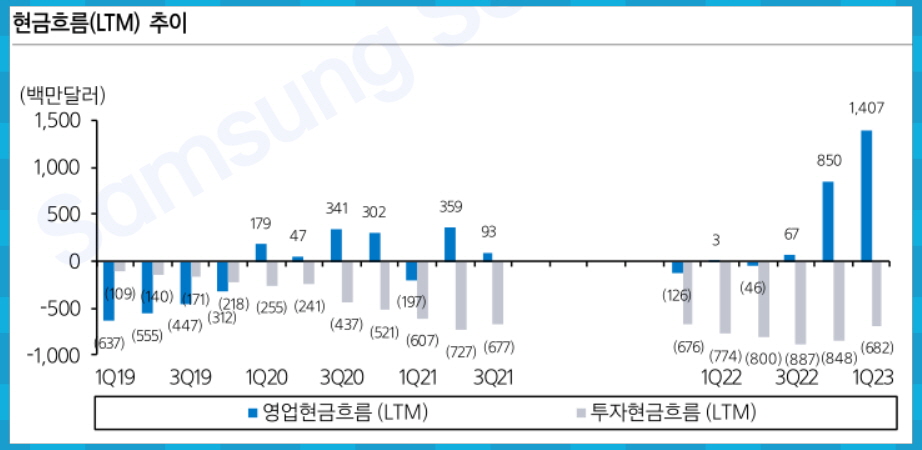

ㆍ 매출총이익률 24.7% (300bp 개선), 판관비율 22.6% (180bp 하락), 영업이익률은 1.8%까지 개선. 매출 상승에 따른 규모의 경제 효과를 누린 것 이상으로, 기술 투자의 효과로 재고 손실 축소 및 물류비 효율의 결과. 점차 제품의 카테고리를 넓히며 제품 mix가 개선될 것으로 보이는데, FLC의 매출액이 90% 증가할 정도로 성장세가 가파른 것은 향후 실적에 긍정적인 영향을 줄 가능성.

여전히 충분한 성장 여력

장기간 계속된 고성장으로 peak-out 우려가 꼬리표처럼 따라붙고 있으나, 여전히 점유율 확대를 통한 성장 잠재력은 높아 보임. 유통업종 내 동사 점유율은 한 자릿수에 불과하기 때문. 한편, 금번기 EBITDA 수익률이 600bp 개선되며, 회사 측에선 장기 가이던스인 10%+α에 수렴할 수 있다는 강한 자신감을 내보임. 이러한 호실적의 배경이 비용절감이나 구조조정이 아닌 유통 본업의 물류 효율화 투자의 성과이자 영업 레버리지 효과에 의한 것이기 때문.