롯데케미칼 주가 전망

롯데케미칼 (011170/BUY): 1Q23 review – 아무도 궁금해 하지 않아서 기회가 있다

ㆍ 1Q 영업이익은 -262억원으로 컨센서스(-1,245억원) 대비 크게 상회. 4개 분기 연속 적자는 화학업황 부진 지속 영향에 기인.

ㆍ 대규모 증설 사이클은 올해 종료되고 2024~26년 제한적 증설 사이클 진입 전망. 이에 대한 기대감은 2H23부터 고조될 것. 따라서 목표주가 및 투자의견 동반 상향.

1Q23 review, 우려 대비 양호한 실적

1Q 영업이익은 -262억원으로 컨센서스(-1,245억원) 및 당사 추정치(-1,440억원)를 상회.

이는 예상보다 컸던 재고 효과(약 1,500억원)에 기인하는데, 이를 제외하면 기대치 대비 유사. 올레핀 영업이익(290억원; +1,427억원QoQ)은 주요 제품 스프레드 회복 및 재고 효과에 기인.

1Q23 HDPE, PP 및 MEG 스프레드는 각각 23%QoQ, 16%QoQ 및 58%QoQ 반등.

아로마틱 영업이익(-10억원; +415억원QoQ)도 스프레드 회복으로 적자 축소.

LC Titan 영업이익(-736억원; +381억원QoQ)도 스프레드 회복 영향으로 개선.

첨단소재 영업이익(455억원; +42%QoQ)은 원료가 하락 및 운임 안정화로 수익성 개선.

LC USA 영업이익(-279억원; -23억원QoQ)도 한파로 인한 가동중단 영향으로 적자 지속.

롯데정밀화학 영업이익(420억원; -5%QoQ)은 염소계열 부진으로 수익성 감소.

2Q23 preview, 흑자 전환 전망

2Q 영업이익은 564억원으로 5개 분기만에 흑자전환 전망.

이는 LC Titan의 적자 축소, 첨단소재의 가동률 상향에 따른 이익 개선, LC USA의 일회성 비용 소멸 및 롯데에너지머티리얼즈 실적 반영 개시에 기인.

2차전지 소재, 매출 가이던스 상향

롯데에너지머티리얼즈 인수와 여타 소재 증설 확대로 2030년 매출 목표가 기존 5조원에서 최소 7조원 이상으로 상향.

동박 외 양극박, 유기용매 등 여타 소재에서 2030년 매출 3조원 달성 전망.

View, 하반기부터 투자자 관심 증가할 것

예상보다 더딘 중국 수요회복과 2023년까지 지속되는 대규모 증설물량 도입으로 시황약세는 지속. 다만 이에 상응하게 투자자의 관심도 낮아진 상황.

업황의 변곡점은 수요 회복 여부보다 증설물량 감소에 따른 공급 타이트가 야기할 가능성 클 것.

당사는 2024년부터 공급이 크게 감축될 것으로 전망하며, 투자자 관심은 2H23부터 본격 회복 전망.

이에 따라 선제적으로 투자의견을 HOLD에서 BUY로 상향.

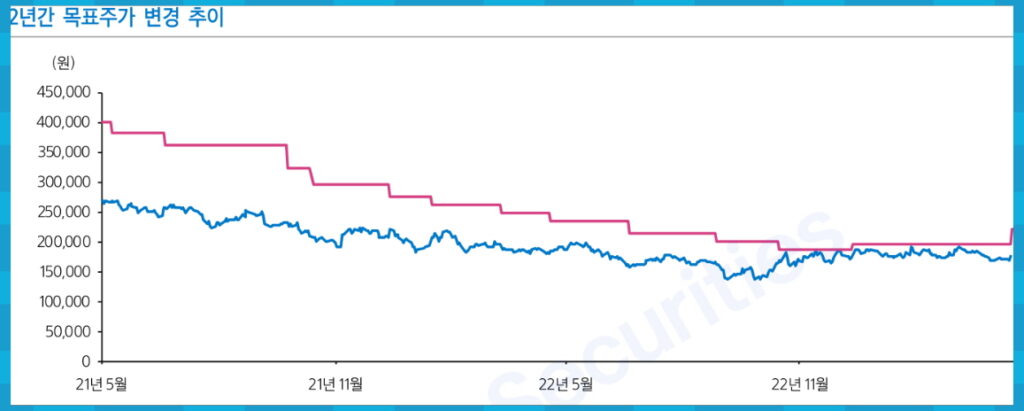

또한 Target P/B를 상향(0.56배→0.63배; 2021년 평균 P/B)하고 목표주가도 13% 상향(19.5만원→22.0만원).