팬오션 주가 전망

팬오션 (028670/BUY): 1Q review- 비수기 종료

ㆍ 매출액이 전년 대비 31% 감소한 9,964억원을 기록하고 영업이익 또한 33% 감소한 1,126억원에 그쳤으나 이익이 컨센서스에는 부합.

ㆍ BDI가 전년 대비 51% 급락했으나 장기운송계약과 탄력적인 선대 운용으로 벌크 매출이 28% 감소하는 데 그침. 비벌크도 견조한 흐름을 이어가며 실적 방어에 기여.

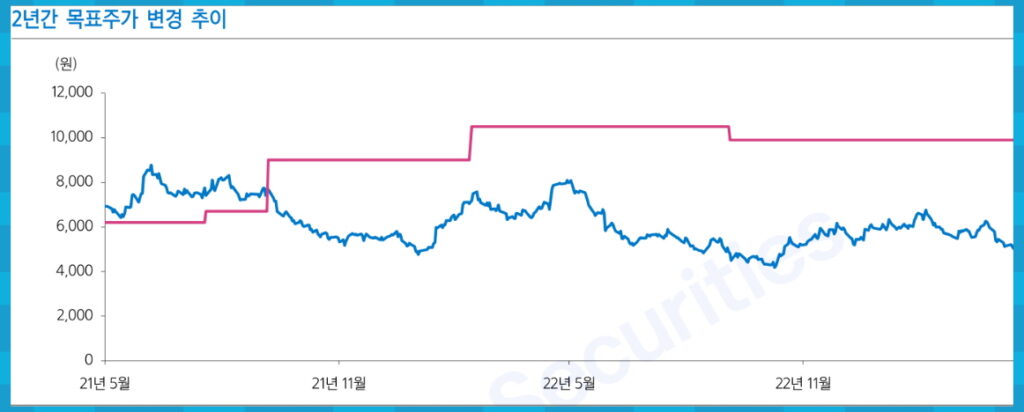

ㆍ 이익 추정치 미세 조정에 따라 목표주가 9,900원과 BUY 투자의견을 유지. 구조적인 업황 개선으로 운임 반등이 임박한 것으로 판단.

연중 최저점 돌파

1분기 평균 BDI가 전년 대비 50.5% 급락한 1,011포인트에 그쳤음에도 불구하고 벌크 부문 매출이 7,611억원으로 27.9% 감소에 그침.

전체 물동량이 2,606만톤으로 전년 동기 수준에 그쳤으며, 벌크 선대가 4Q22 대비 오히려 11척 늘어난 244척을 기록했음을 감안하면, 선제적인 대선 확대와 장기운송계약이 실적 방어를 견인.

다만, 영업이익은 660억원을 기록하여 47% 감소 (OPM 8.7%, -3.1%p).

견조한 비벌크 부문 지속

1분기 평균 SCFI가 969포인트로 전년 대비 80% 급락하면서 역내 운임 또한 영향을 받아 컨테이너 부문 매출액과 영업이익이 각각 22%, 63% 감소한 980억원, 125억원을 기록.

다만, 견조한 탱커 시황이 이어지면서 탱커 매출이 61% 증가한 825억원을 기록하고 영업이익 또한 300억원으로 327% 급증.

러시아-우크라이나발 지정학적 리스크 상승으로 1Q23 MR 탱커 일일 용선료가 평균 $28,300로 전년 동기 대비 118% 상승.

한편, 1Q22 신조 LNG선이 인도되면서 LNG 부문 영업이익이 60억원으로 전년대비 221% 급증했는데, 연내 추가 1척 인도가 예정되어 있어 탱커와 더불어 컨테이너 운임 약세 구간에서도 비벌크 부문 실적 개선을 견인할 것으로 판단.

목표주가 9,900원과 BUY 투자의견 유지

이익 추정치 미세 조정에 그침에 따라 목표주가 9,900원과 (2023E P/B 1.0배) BUY 투자의견을 유지.

연중 최대 비수기를 막 지났으며, 비록 당초 예상보다 운임 반등이 늦기는 했으나 2Q 누적 평균 BDI가 1,504포인트로 1Q 평균 대비 49% 상승.

최근 파나막스와 수프라막스 운임이 조정세를 보이고 있으나 케이프 지수가 강세를 이어가고 있어 낙수 효과 또한 기대되는 상황.

벌크선 신조 발주 잔고가 전체 선복량의 7% 수준에 지나지 않으며, 올해 도입된 EEXI 규제와 내년 CII 규제 시행으로 평균 선속 감속 및 폐선 증가로 구조적인 공급 조정이 나타날 것으로 기대.

물동량 또한 작년 이례적인 감소에 따른 기저효과와 중국의 리오프닝으로 회복세를 보일 것으로 전망.