비에이치 주가 전망

유효한 장단기 투자포인트. 매력적인 주가

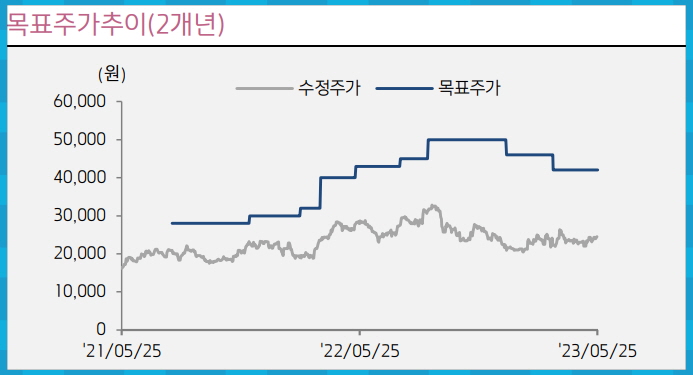

동사는 상반기 실적 부진 및 패널 고객사 점유율 하락 우려 등으로 연초 이후 주가가 상대적으로 부진.

다만, 중화권 패널 업체 경쟁력 약화로 인한 고객사 점유율 확대, 북미 고객사 신제품의 스펙 변화 영향으로 동사 제품의 견조한 수요 예상.

전장용 비중 확대(BMS, BH EVS) 및 OLED 적용 기기 확대를 통한 중장기 성장성 또한 유효함에도 주가는 23년 기준 PER 6.2배로 저평가 국면

상저하고의 실적, 2Q23부터 생산량 증가 전망

동사 23년 실적은 상반기와 하반기 영업이익이 각각 202억원, 1,098억원으로, 극명한 계절성을 보일 것으로 전망한다.

1분기 스마트폰 향 FPCB 출하량 감소 및 BH EVS 인수 관련 비용으로 89억원(YoY -60%)의 영업이익을 기록했으나, 하반기 예정된 북미 고객사 신제품 출시 및 국내 고객사의 폴더블 스마트폰 출시에 따라 동사 실적도 반등이 예상된다.

전년과 마찬가지로 2분기부터 신제품향 생산을 본격 시작한 것으로 파악되며, 연초 우려와 달리 북미 고객사 신제품의 스펙 변화 및 중화권 패널 업체의 경쟁력 약화 등의 영향으로 동사 제품의 수요는 견조할 것으로 예상한다.

또한 하반기부터는 신규 사업인 BH EVS 부문에서도 흑자 전환이 예상됨에 따라 수익성 개선에 기여할 전망이다.

중장기 성장성에도 주목 필요한 시점

동사는 1) 전장용 제품 비중 확대 및 2) OLED 적용 기기 확대를 통한 중장기 성장성에도 주목이 필요한 시점이다.

BH EVS를 통한 차량용 무선 충전 사업은 올해 매출액 2,463억원(매출 내 비중 14.5%)이 전망되며, EV 배터리 내 와이어 하네스를 대체하는 BMS용 FPCB 매출도 빠르게 증가함에 따라 23년 동사 매출 내 전장용 제품 비중은 18%를 예상한다.

태블릿 등 OLED 적용 IT 기기 확대에 대한 기대감도 주가에 반영될 시점으로 판단한다.

태블릿용 제품은 24년 본격적인 생산을 예상하며, OLED 적용모델 출하량 및 고객사 점유율에 대한 보수적인 가정에도 높아지는 ASP 등을 감안하면 24년부터 1,000억원 이상의 매출 기여가 가능할 전망이다.

동사의 패널 고객사는 선제적 투자 등을 통해 시장 내 경쟁력을 더욱 높여갈 것으로 기대한다.

매력적인 Valuation, 수급 여건 개선도 기대

동사는 빠르면 상반기 내 코스피 이전 상장이 가능할 전망이다.

과거 코스피 이전 상장 업체들은 공매도 잔고 수량 감소 등 수급 여건이 개선되는 모습을 보였으며, 동사 또한 이전 상장을 통해 가치평가 제고와 유동성 확보 등의 효과를 기대한다.