엔씨소프트 주가 전망

엔씨소프트(036570/BUY): 다가오는 TL 출시

ㆍ 리니지M을 제외한 모바일게임 전반의 매출 감소로 1분기 매출액은 QoQ 13% 줄었으나, 마케팅비 급감으로 영업이익은 QoQ 72% 증가하며 컨센서스를 73% 상회

ㆍ 기존 게임 매출 감소와 마케팅비는 정상화로 영업이익은 3분기까지 부진이 예상되나, TL 출시일이 다가옴에 따라 신작 모멘텀은 점차 강화될 전망

ㆍ 현재 12MF P/E는 23배로 글로벌 경쟁사 대비 낮지 않으나, 신작 출시 전 밸류에이션 프리미엄을 감안하면 추가 주가 상승 여력이 존재한다고 판단됨

마케팅 축소로 깜짝 실적

리니지M을 제외한 모바일게임들의 매출 감소세가 심화되며 1분기 매출은 QoQ 12.6% 감소하여 컨센서스를 5.4% 하회. 리니지M 매출은 컨텐츠 업데이트로 매출이 QoQ 15.4% 증가. 매출 감소에도 마케팅비가 전분기대비 1/10 수준으로 감소하며 영업이익은 QoQ 72% 증가한 816억원을 기록하며 컨센서스를 73% 상회. 다만, 회사는 마케팅비용이 2분기부터 정상화될 것임을 시사.

경쟁 심해지는 MMORPG 시장

경쟁사들의 신작 출시 증가로 국내 MMORPG 시장 경쟁 심화. 이에 유저 충성도가 낮은 리니지 W와 2M의 매출 순위는 하락세. 회사는 2분기 대규모 업데이트로 매출 하락을 방어할 계획. 신규 MMO 흥행으로 장르에 대한 시장의 여전한 수요를 확인한 만큼 빠른 신작 출시로 기존 게임 매출 감소를 상쇄시킬 필요.

본격적 이익 반등은 TL 효과 나타날 4분기부터

차기작 TL은 5월 국내에서 만 명 규모로 CBT를 진행하며 BM을 테스트할 예정. 북미에서는 아마존게임즈가 연내 대규모 테스트를 계획 중. 테스트 결과에 따라 글로벌 출시 일정이 결정될 예정. TL은 서구권 유저에게 어필하기 위해 PvE(몬스터 대상 플레이) 컨텐츠와 커뮤니티 요소를 강화할 계획. 로스트아크가 지난해 글로벌에서 1조원 규모의 매출을 내는 등 최근 증가하는 국내 PC MMORPG의 북미 성공 사례들을 감안하면 TL의 글로벌 흥행 가능성은 여전히 높다고 판단됨.

단기 실적 부진에도 신작 기대감

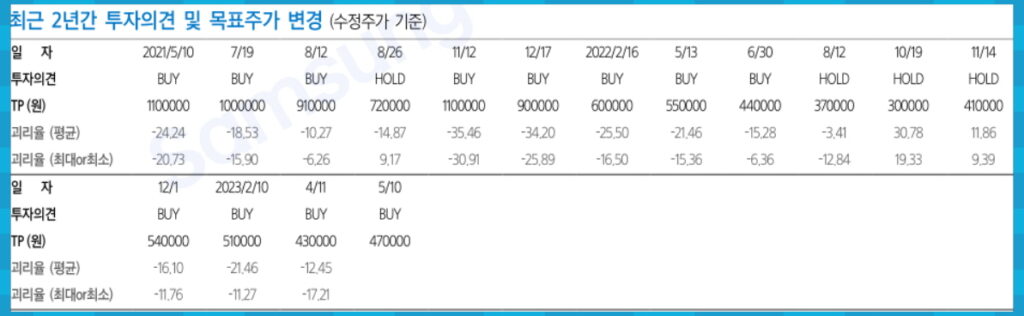

마케팅비 감소와 TL 매출 전망치 상향(기존 5천억원에서6천억원으로)을 반영하여 23년 영업이익 추정치를 7.9% 상향하고, 목표주가 역시 기존 43만원에서 47만원(12개월 예상 EPS에 목표 P/E 28.3배 적용. 목표 P/E는 국내외 게임 기업의 23년 및 24년 P/E의 3:1 가중평균에 신작 출시 전 프리미엄 30% 적용)으로 9.3% 상향함. TL 출시 전까지 영업이익 약세가 예상되나, 신작 모멘텀이 점차 강화되고 있는 만큼 기존 BUY 투자의견을 유지함.