한국콜마 주가 전망

한국콜마(161890/BUY): 나무에서 떨어진 원숭이, 다시 올라가면 된다

ㆍ 매출액 4,877억원 (+19% y-y; 이하 y-y), 영업이익 121억원 (-6%) 기록. 매출액과 영업이익이 각각 시장 컨센서스를 2%, 43% 하회하며 실망감을 안김.

ㆍ 영업이익의 실제와 컨센서스의 차이는 수익성 위축이 컸던 한국법인의 영향이 절반, HK이노엔의 실망스러운 실적 영향이 절반. 오히려 중국에선 깜짝 호실적 기록.

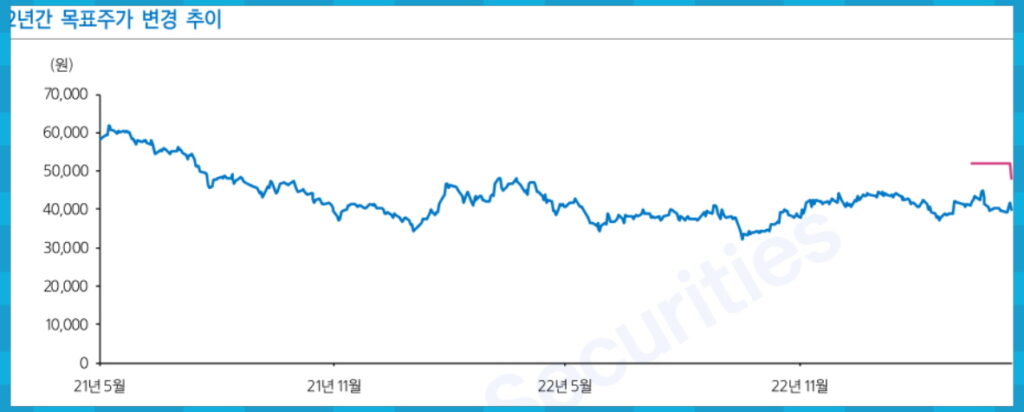

ㆍ 이익전망 하향조정 후 목표주가를 4.8만원으로 하향 조정하나 BUY 의견 유지. 높은 기술을 요하는 선케어 제품에 강점을 가졌기에 구조적 수익성 악화 우려는 불필요.

1Q23 reviewㅡ오래가지 않을 아쉬움

매출액 4,877억원 (+19%), 영업이익 121억원 (-6%), 영업이익률 2.5% (-0.6%pts) 기록.

5월 초에 HK이노엔이 일찌감치 실망스러운 실적을 발표한 바 있어 시장은 이미 기대감을 낮춘 상태였으나, 실제 실적은 낮아진 기대감마저 하회.

한국법인이 높은 매출 증가에도 불구하고 수익성 악화에 어려움을 겪은 모습.

하지만 결론적으로 당사는 동사의 수익성이 빠르게 정상화될 수 있을 것으로 생각해 1Q23 실적에 실망할 필요 없다 생각.

동사는 기술장벽이 높은 선케어 제품에 강점을 가졌는데, 현재 선케어 시장은 sellers market 상태라 판단하기 때문.

ㆍ 한국법인: 매출액 2,018억원 (+12%), 영업이익 135억원 (-6%), 영업이익률 6.7 % (-1.3%pts) 기록.

매출액은 9% 증가할 것으로 기대한 당사 예상을 넘어섬. 2022년 시작된, 선케어 제품이 견인하는 높은 매출 성장세가 2023년 들어서도 이어지고 있는 모습.

그런데, 수익성 높은 선케어 제품 매출 강세에 영업이익에 대한 기대도 높았으나 실제 영업이익은 전년 대비 감소. 원가율 상승이 두드러졌는데, 선케어 제품 수주가 한번에 몰리며 단기적으로 외주 생산 의존도가 높아지고, 원부자재 조달 원가가 상승했기 때문으로 파악됨.

당사는 강한 선케어 제품 수요에 초점을 맞추고 있으며, 원가율에 대한 우려는 크게 하지 않음. 동사는 국내 선케어 시장을 70% 점유하고 있음 (콜마 자체 추정 기준).

기술장벽이 높아 경쟁에 대한 우려가 낮음을 감안하면 선케어 시장은 공급자 우위의 시장임을 의미.