덴티움 주가 전망

덴티움 (145720/BUY): 골이 깊은 만큼 반등의 폭은 클 것

ㆍ 1Q23 review: 중국 VBP 시행을 앞둔 대기 수요와 러시아 통관 지연 발생하며 컨센서스 하회.

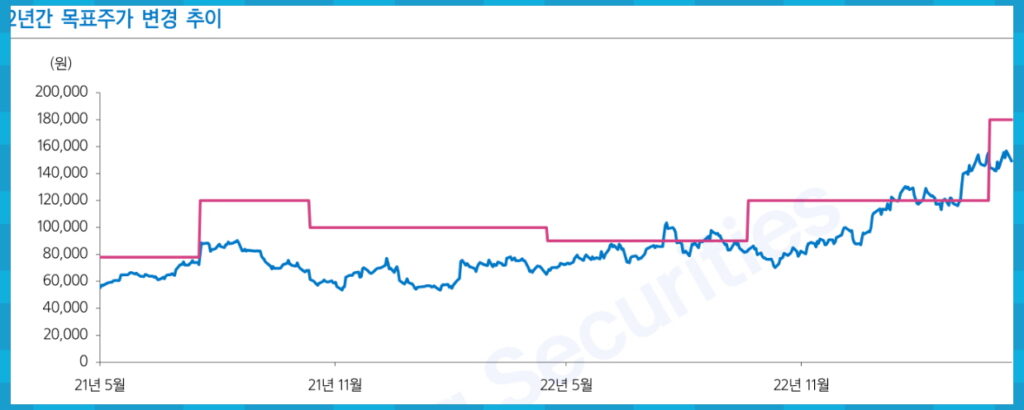

ㆍ 투자의견 BUY, 목표주가 18만원 유지: 2분기 실적 반등과 함께 단기 밸류에이션 부담 해소 전망됨과 동시에 매출처 다변화 진행 중인 만큼 투자의견 유지.

1Q23 review:

전사 매출 688억원(-7.7% y-y, -26.8% q-q), 영업이익 215억원(+5.6% y-y, -40.8% q-q)으로 중국 VBP 시행을 앞둔 수요 대기와 러시아(3억원, 1Q22 매출 23억원) 통관 지연으로 일부 매출 4월로 이연되며 컨센서스 대비 매출액, 영업이익 각각 19.1%, 20.2% 하회. 내수 194억원(+10.8% y-y, +11.9% q-q), 중국 331억원(-18.9% y-y, -21.2% q-q), 유럽(러시아 포함) 52억원(-23.4% y-y, -76.6% q-q)기록. 한편 전년 대비 광고선전비 감소 (-47.4% y-y) 및 대손상각비 감소로 영업이익률은 전년 대비 소폭(+3.9%p) 상승.

투자의견 BUY, 목표주가 18만원 유지

VBP 시행으로 인한 시술 볼륨 확대에 대한 기대감이 실적에 반영되기 전 주가 지속 상승하며 12MF EV/EBITDA 10배 수준으로 2020년 이후 역사적 밴드 중단에 위치한 상황. Straumann, Envista, Dentsply Sirona 등 글로벌 업체들의 실적 발표에서 중국에서의 환자 시술 수요 증가세를 공통적으로 언급한 만큼, 2분기부터 실적 본격 반등 예상됨에 따라 단기 밸류에이션 부담 완화 가능. 하지만 반등하는 중국 내 수요에는 정책 시행을 앞둔 대기 수요+리오프닝 진입으로 인한 전반적인 소비 심리 개선이 혼합되어 있을 것으로 추정되는 만큼 분기별 실적 변동성은 변수. 중국향 수출 데이터와 현지 재고 수준 지속적인 확인 필요하나 1) 단기 주가 상승에도 peer 대비 저평가 상태인 점, 2) 중국 외에도 베트남(2022년 기준 매출 214억원)을 비롯한 동남아 시장과 인도, 러시아 등 신흥국으로의 매출처 다변화와 2) 경쟁사의 자진 상폐 진행으로 수급 측면에서 중국 시장 반등의 부가적인 수혜 전망되는 만큼 투자의견 BUY 유지.