원리금균등상환, 원금균등상환, 만기일시상환 대출 상환 방법 비교

대출은 잘 받는 것도 중요하지만 대출 상환을 잘 하는 것도 매우 중요합니다. 비유를 하자면 마치 주식을 살 때보다 팔 때가 더 중요한 것과 같은데요.

대출상환방법에는 원금 균등 상환, 원리금 균등 상환, 만기 일시 상환 등이 있는데 서로 어떤 장단점이 있는지 알아보도록 하겠습니다. 일부 대출 상품에서 적용되는 거치식의 경우는 거치기간 동안은 만기일시상환처럼 이자만 내고 거치기간 이후 원금균등 또는 원리금 균등 상환이 혼재된 것이므로 3가지 상환 방법만 이해하면 충분하겠습니다.

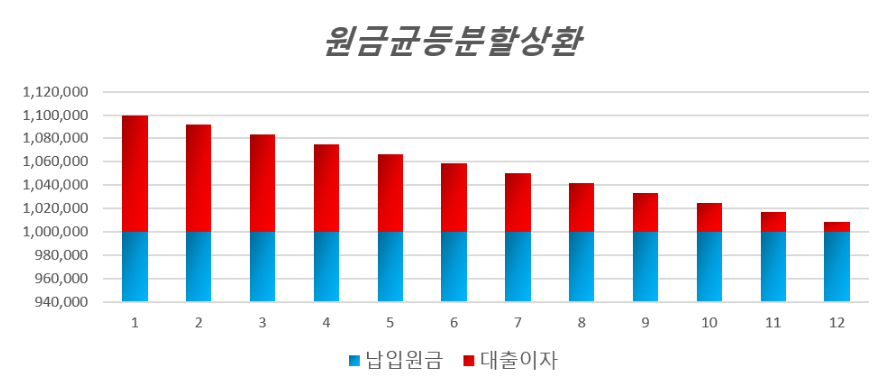

원금균등 분할 상환

원금 균등 분할 상환이란 원금을 균등하게 매월 분할하여 상환한다는 것입니다.

예를 들어 1200만원을 연10% 금리에 1년 동안 빌렸다면 매월 원금 100만원과 연10%에 해당하는 월이자를 납부해야 하는데요.

결국 매월 상환금액은 원금 + 이자이므로 원금은 매월 100만원으로 동일한데 이자는 원금을 매월 갚아감에 따라 빌린 돈 전체 규모가 최초의 1200만원에서 매월 100만원씩 줄어들므로 이자금액 역시 감소하게 됩니다.

다음 표를 보면 첫 달의 납부액은 원금 100만원 + 이자 10만원으로 110만원이지만 회차를 거듭할 수록 이자가 줄어드는 것을 볼 수 있습니다.

조금 더 자세히 원금균등상환을 그래프로 나타내면 이자와 원금의 비율이 아래와 같이 상환기간 동안 원금은 동일하지만 이자는 점점 줄어들어 첫회차와 마지막회차의 이자 금액 차이가 상당함을 확인하실 수 있습니다.

초기 상환금이 높아서 부담스럽지만 감당이 가능한 수준이고, 고정적인 수입이 있으면 원금 상환이 빨리 이루어지므로 대출금이 눈에 띄게 줄어드는 효과가 있습니다.

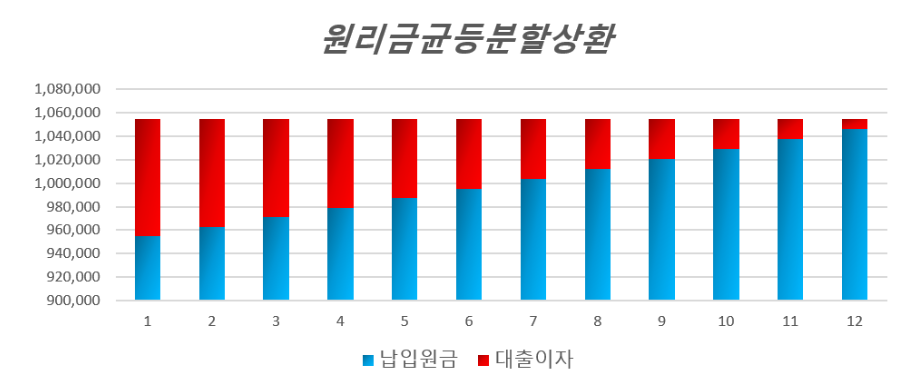

원리금균등 분할 상환

원리금균등분할상환은 원금과 이자를 합친 월 상환액을 전체 대출상환기간내내 동일하게 하는 것입니다.

예를 들어 1200만원을 연10% 금리에 1년 동안 원리금균등분할상환 조건으로 빌렸다고 할 때 월 납부금액을 계산하면 매 월 납입원금과 대출이자는 다르지만 그 합계인 월 상환금은 1,054,991원으로 동일합니다.

원리금균등상환을 그래프로 나타내면 아래와 같은데요, 앞서 보았던 원금균등분할상환처럼 회차를 거듭할수록 이자부분이 줄어들긴 하지만 전체 상환기간동안 매월 납부금액은 동일합니다.

매월 안정적인 수입원이 있고, 안정적이고 계획적으로 대출 상환을 하는 경우에 적합한 상환 방식인데요, 반면에 보다 저금리로 갈아타거나 목돈이 생겨 중도 상환을 하고자 할 때는 초기 납부금의 이자 비율이 높으므로 생각보다 원금 상환이 덜 되었다는 느낌이 들기도 합니다.

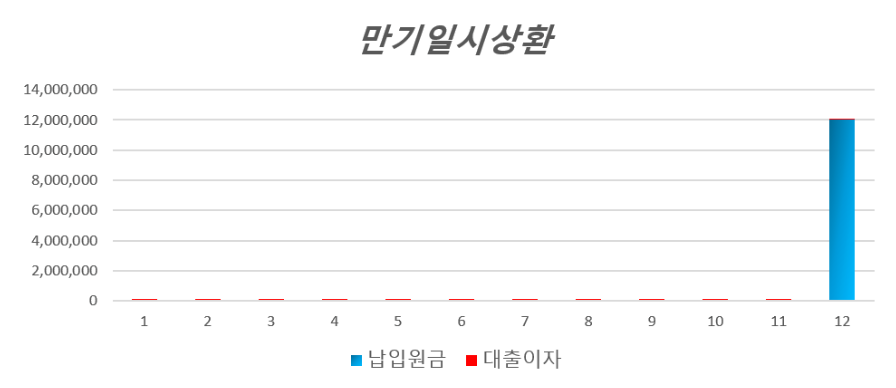

만기일시 상환

만기일시상환은 대출약정기간 동안에는 매월 이자만 납부하다가 약정기간이 끝나면(만기) 일시에 상환하는 것입니다.

월 납부금이 적어서 대출기간 동안의 부담은 적지만 만기에 일시 상환하거나 대출을 연장해야 하는 경우가 발생할 수 있습니다.

이 때, 신용상의 부정적인 변동이 있거나 하락 정도가 심하면 대출 이자가 높아지거나 심한 경우 연장이 불가능할 수도 있습니다.

만기 일시 상환은 주로 대출 만기 시점에 목돈이 생길 것이 예상되는 경우에 활용하면 좋고, 중도상환수수료 및 중도 상환 가능 여부를 확인하여 중간중간 일부라도 상환을 병행하여 원금을 조금씩 줄여가는 것이 좋습니다.