한섬 주가 전망

한섬(020000/BUY): 고가 패션 브랜드 판매 호조 지속

ㆍ 한섬의 23년 1분기 매출액과 영업이익은 컨센서스를 각각 3% 상회.

ㆍ 고가 패션 브랜드 판매 호조가 20-22년에 이어 23년에도 지속되는 중. 반면 신규 수입 브랜드 론칭에 따른 비용 증가로 수익성은 전년 대비 하락.

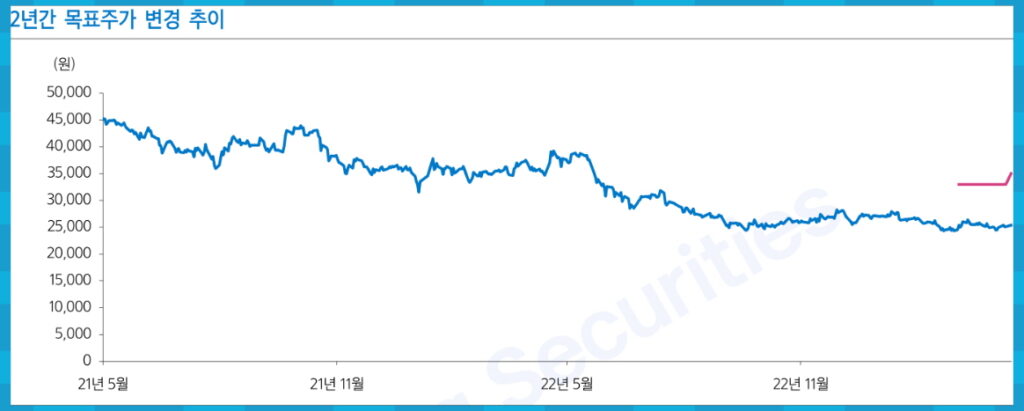

ㆍ 목표주가 35,000원으로 상향 조정하며 BUY 투자의견 유지. 소비 침체 우려가 점증하고 있는 시기에도 고가 패션 부문이 매출 하방을 지지할 전망임에 초점 필요.

1Q23 실적 Review- 컨센서스 상회

한섬의 1Q23 매출액은 4,059억원 (4% y-y), 영업이익은 543억원 (-8% y-y) 기록하며 (영업이익률 13.4%), 시장 눈높이 대비 매출액과 영업이익 모두 각각 3% 상회.

ㆍ 고가 패션 브랜드 판매 호조 지속: 고가 패션 브랜드 판매 호조가 20-22년에 이어 23년에도 지속되는 중. TIME, MINE 등 동사 대표 고가 패션 브랜드 매출액은 4% y-y 성장 (i.e. 여성 캐릭터 부문 매출액: 20-22년 4% y-y→ 21% y-y→ 16% y-y→ 1Q23 4% y-y).

ㆍ 신규 브랜드 확장에 따른 비용 증가로 수익성은 하락: 고가 브랜드 판매 호조로 매출총이익률은 전년 대비 개선 (+0.6%pts y-y). 반면 신규 수입 브랜드 론칭에 따른 판매관리비 증가로 영업이익률은 전년 대비 감소 (-1.7%pts y-y).

2분기- 견조한 고가 패션 vs 비용 증가

2분기 실적의 내용은 1분기와 유사할 것. 2분기에도 고가 패션 부문의 견조한 성장은 지속될 것으로 기대되나, 수입 브랜드 확장에 따른 비용 증가로 수익성 개선은 제한적일 것으로 전망. 결론적으로, 한섬의 2Q23 매출액은 3,582억원 (flat y-y), 영업이익은 239억원 (-13% y-y), 영업이익률 6.7% (-1.0%pts y-y) 예상.

BUY 투자의견 유지- 매출 하방 경직성에 주목

1분기 실적을 반영한 23년 추정치 상향과, 코스피 의류업종 밸류에이션 상승분을 반영하여 목표주가를 35,000원으로 기존 대비 6% 상향 조정 (23E P/E 7배 적용). BUY 투자의견 유지하는데, 1) 소비 침체 우려가 점증하고 있는 시기에도 매출 비중 50%에 달하는 고가 패션 부문이 동사 매출 하방을 지지하며, 역성장 가능성이 낮음에 초점 필요. 2) 사업 확장에 따른 비용 증가는 주가에 이미 반영된 요소라 판단 (현재 주가 23E P/E 5배=역사적 밸류에이션 최하단 수준).