SK네트웍스 주가 전망

SK네트웍스(001740/BUY): 기특한 렌터카 사업, 아쉬운 이자비용.

ㆍ 1Q23 연결기준 영업이익은 531억 원으로, 컨센서스 13% 상회

ㆍ SK매직의 아쉬운 실적에도 불구하고, 호텔사업부 실적 회복과 견고한 모빌리티 사업 실적이 전사 실적 방어 성공. 다만, 이자비용 증가로 세전이익은 예상 하회

ㆍ 사업형 지주회사를 표방함에 따라, 사업 포트폴리오 재편 고민은 당분간 깊어질 것

아쉬운 SK매직 실적

SK네트웍스의 1Q23 연결기준 매출은 전분기 대비 3.8% 감소한 2.4조 원이나, 영업이익은 전분기 대비 60.4% 증가한 531억 원으로, 영업이익은 컨센서스를 13% 상회하였다. 거의 전 사업 부문에서 전년 대비 이익 증가가 나타났지만, 성장의 두 축으로 표현되던 모빌리티 사업과 SK매직은 그 행보가 엇갈렸다. 모빌리티 사업은 견고한 렌탈사업 실적이 지속된 반면, SK매직은 가전사업 경쟁력 약화로 실적 부진이 이어졌기 때문이다. 아직 가전 시장의 경쟁 심화가 지속되고 있기에, SK매직의 이익 정상화에는 좀 더 시간이 소요될 것으로 예상된다. 한편, 금리 상승으로 인해 회사의 순이자비용이 작년 1분기부터 지속 증가하고 있으며, 이로 인해 세전이익이 예상을 하회한 점은 아쉬운 부분이다.

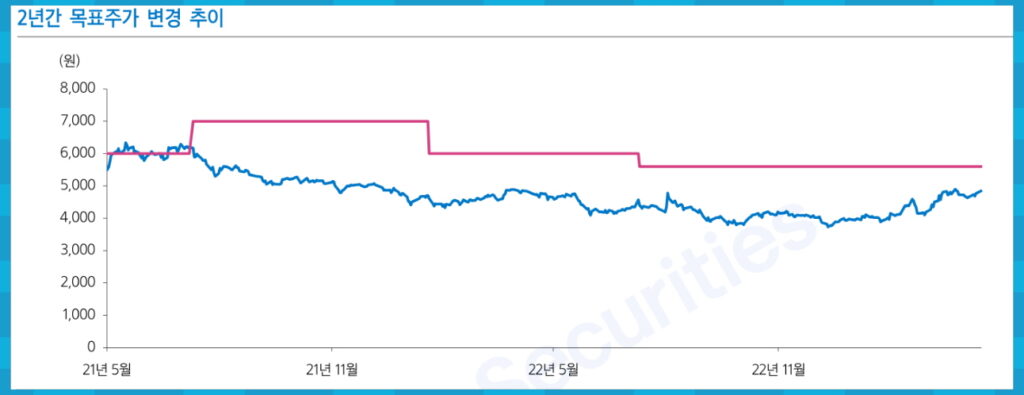

회사의 고민이 곧 투자자들의 관전 포인트

회사는 지난 3월 13일 자사주 1,000억 원 매입 및 5% 소각을 공시하며, 기업가치에 긍정적인 주주환원정책을 제시하였다. 다만, 자사주 소각에 따른 주식 수 감소 및 영업이익 추정치 상향에도 불구하고, 고금리로 인해 높아진 이자비용이 한동안 지속된다는 점을 고려하여, 목표주가(SOTP 방식)는 기존 5,600원을 유지한다. 한편, 회사는 사업형 지주회사를 표방하고 있으며, 특히 성장을 기대했던 SK매직의 부진과 맞물려 사업 포트폴리오 재구축에 대한 고민이 깊어질 것이다. 이에 따라, 투자자들은 1) 사업형 지주회사로서 사업과 투자 영역의 구분 기준, 2) 현재 사업 포트폴리오의 변화 방향, 3) 투자 성과의 공유 방법 등이 향후 SK네트웍스 투자 판단에 있어 관전 포인트가 될 것이다.